文/甜茶

中行原油宝事件持续发酵,相关话题今日一直在热搜榜上徘徊,中行微博也已被愤怒的投资人“攻占”。

事情缘起于今日早间,中行确认WTI原油5月期货合约的-37.63美元/桶结算价为有效价格,并称中行原油宝产品的美国原油合约已参考CME官方结算价进行轧差或移仓,请多头持仓客户根据平仓损益及时补足交割款(详见:中行原油宝巨亏遭质疑 一周前还曾推荐该产品)。

针对中行的“催债”行为,投资人普遍表示无法接受。多位投资人对新浪金融研究院表示,中行应按照4月20日晚10点价格清算,事后“追债”并不合理。

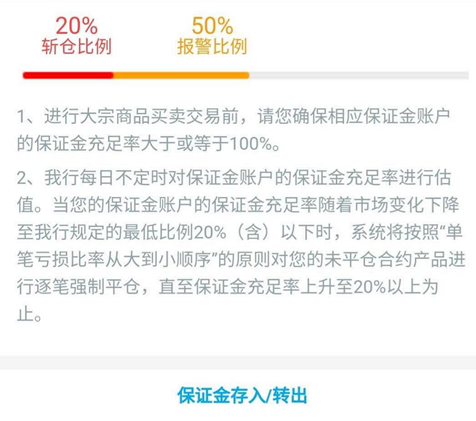

同时,投资人还对中行的产品设计和交易系统提出了质疑,认为产品本身“保证金比例低于20%时系统强平”的设定形同虚设,同时有投资人称,停止交易前交易系统卡死导致其无法主动平仓。

投资人张先生称,近日国际油价不断走低,他以5万元本金在中行原油宝进行做多交易。张先生本身具备一定投资经验,也可以接受纸原油账户清零的风险。

目前原油宝账户清零之后要倒补银行保证金,中行表示如不补缴就要上其个人征信,张先生表示不能接受。张先生认为中行合约换月执行上存在明显问题。

投资人李先生则是纸原油资深投资人,本身一直在工行进行纸原油交易,上周刚刚换到中行,因为中行交易时间比工行早一个小时。李先生认为中行交易系统维护不完善,同时没有履行公告协议内容。

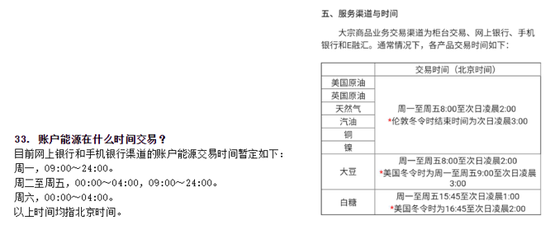

工行(左)、中行(右)纸原油交易时间

工行(左)、中行(右)纸原油交易时间 李先生表示,20日晚10点前他曾想主动平仓,结果软件卡顿导致其无法交易。10点后,银行暂停了交易,公告称启动移仓,李先生因此也无法在10点后主动平仓。同时李先生其表示未收到中行相关风险提示和补足保证金的提醒。

“无法交易,50%的预警机制没法启动,那还有20%的斩仓机制呢?”李先生质疑道,“最低价市场成交只有几千手,中行是如何做到让所有多头客户的成交价都是最低价的?”

中行原油宝保证金规则 图片来源:投资人

中行原油宝保证金规则 图片来源:投资人 于此同时,新浪金融研究院注意到,《中国银行股份有限公司金融市场个人产品协议》的第二条“声明与保证”中写明,“甲方(即个人客户)声明与保证:甲方用于交易的资金来源合法,为本人纯风险资本金,已经考虑到且能够承担该资金全部亏损的风险。”

针对中行向散户“催债”的情况,中国(香港)金融衍生品投资研究院院长王红英认为中行此举合法、不合理、不合情。

“投资者进行纸原油交易时都会签署协议,而在协议书当中,所有交易性的风险责任都是由交易者承担的,中行的协议条款实际上是一个霸王条款。但投资者既然签署了,就要按照相关的规定进行赔偿。”王红英表示。王红英同时指出,在纸原油的产品设计上,银行是可以做到规避这类极端风险的。

“这次五大行纸原油的产品其实只有中国银行出问题了。工行、交行都在4月15号就自动从五月份的合约签仓到六月份。但是中国银行没有进行类似操作。”王红英指出,“同时,中行没有对保证金不足的客户进行强平,也没有及时迁仓,最终就导致了投资者巨亏的问题。”

王红英进一步指出,从更深层次的角度来看,目前银行理财产品的设计基本上都是照搬国外的所谓挂钩产品,但是对于挂钩的原生资产研究不够,这导致银行在风控层面缺乏及时的风控措施,最后的表现就是各家银行在风险管理方面千奇百怪,出现问题就不足为奇了。

股票索赔律师

原文链接:中行原油宝“闷杀”散户,专家:协议是霸王条款